Unheilige Allianz gegen die Rekapitalisierung der Banken

Das Bankwesen ist ein zyklisches Geschäft. Beinahe schon regelmässig kommt es vor, dass einzelne Institute vom Staat oder von den Notenbanken gerettet werden müssen, nachdem sie sich in euphorischen Phasen völlig übernommen und die geschäftlichen Risiken unterschätzt haben.

In dieser Phase sind die Bankmanager und ihre Lobbyisten entsprechend kleinlaut, während ihre Kritiker vehement eine stringentere Aufsicht, mehr Eigenkapital im Verhältnis zur Bilanzsumme und vor allem auch mehr Demut fordern. Normalerweise kommen solche Vorschläge aus politisch eher linken Kreisen, die das Geschäftsgebaren der Branche nicht mögen und die der Spekulation sowie der durch sie angeblich entstandenen sozialen Unwucht abgeneigt sind.

Einige Zeit nach der Krise werden die Banker wieder selbstbewusster

Nach einiger Zeit aber beruhigt sich die Lage, die Banken werden wieder selbstbewusster, und die Skepsis nimmt nicht nur ab, sondern schlägt manchmal sogar ins Gegenteil um. Das scheint in diesen Tagen der Fall zu sein. In Europa behaupten Bankmanager wie Sergio Ermotti, «wir brauchen nicht mehr Eigenkapital, das zu behaupten, ist reiner Populismus», und in den USA hat sich sogar eine ungewöhnliche Koalition aus Finanzkonzernen, Bürgerinitiativen und Verfechtern des gerechten Umgangs verschiedenster Bevölkerungsgruppen miteinander zusammengefunden, um die Bankenregulierungsbehörden des Landes auszubremsen.

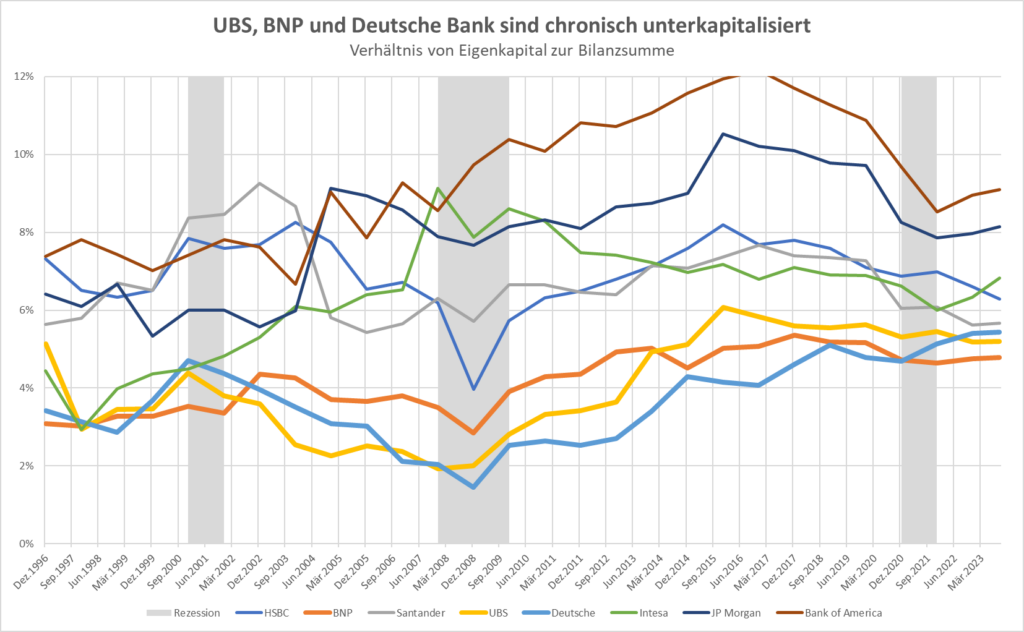

Selbst nach dem überraschenden Untergang dreier mittelgrosser Banken im vergangenen Jahr wollen sie, dass die Aufsichtsbehörden die Forderungen überdenken, gut 15 Jahre nach der vom groben Missmanagement der Finanzinstitute ausgelösten Finanzkrise endlich mehr Eigenkapital für die Absicherung der Risiken ihrer Geschäfte zu verlangen. Dabei führen Regulierer auf der ganzen Welt ähnliche Standards ein, auch in der Europäischen Union und in Grossbritannien, wo manche Finanzhäuser wie zum Beispiel die BNP Paribas, die Deutsche Bank oder auch die UBS schon seit Jahrzehnten chronisch unterkapitalisiert sind.

Lauthals klagen die Banken, mehr Eigenkapital schade ihrer Wettbewerbsfähigkeit und zwinge sie dazu, die Kreditvergabe einzuschränken, was wiederum dem Wirtschaftswachstum schaden könne. Wer würde ihnen das verübeln, wollen die Institute und die Lobbyisten doch nur ihre Pfründe verteidigen, mit der sie die Gewinne, die Aktienkurse, die Dividenden und vor allem auch die Boni auf dem Rücken der normalen Steuerzahler immer weiter in die Höhe treiben konnten.

Pikant dagegen ist, dass sich neuerdings auch Gruppen der Kritik anschliessen, die traditionell nicht auf der Seite der Finanzinstitute stehen. Dazu gehören Pensionsfonds, grüne Energiekonzerne und andere, die in den vergangenen Jahren von der allgemeinen Niedrigzins- und Billiggeldorgie in früher nicht gekanntem Ausmass profitiert hatten. Sie sind nun plötzlich besorgt, die Banken könnten ihnen nicht mehr weiter dabei helfen, finanzpolitisch ohne Rücksicht auf Defizite mit grosser Kelle anzurichten.

Sie fürchten um den populistischen Genuss, den Wählern das Blaue vom Himmel versprechen oder in diesem Rahmen gute Geschäfte machen und zum Teil enorme Gewinne erwirtschaften zu können, weil das Geld für die notwendigen Ausgaben wie Manna vom Himmel zu fallen schien.

Freunde hoher Staatsausgaben im Boot mit den Banklobbyisten

Meinungsstarke Figuren wie Stephanie Kelton, die führende Vertreterin «der modernen Geldtheorie» (MMT), behaupten sogar, enorme Staatsdefizite und rasant steigende Schulden spielten keine Rolle, wenn es um die Finanzierung scheinbar zukunftsträchtiger Infrastrukturprojekte oder angeblich sozialer Bewegungen gehe. So sind einige liberale Demokraten im Kongress und gemeinnützige Organisationen besorgt, das Wohlstandsgefälle zwischen den verschiedenen Bevölkerungsgruppen bleibe länger bestehen, Steuervergünstigungen für die Finanzierung grüner Energieprojekte würden gestrichen oder Interessenten in überwiegend schwarzen und hispanischen Vierteln kämen nicht mehr länger an günstige Hypotheken. Auf die Idee, die dafür notwendigen Mittel an anderer Stelle im aufgeblähten Staatsapparat einzusparen, scheinen sie gar nicht erst zu kommen.

So sitzen die Freunde hoher Staatsausgaben nun plötzlich gemeinsam im Boot mit den Banklobbyisten, welche in den vergangenen Tagen eine Flut von Beschwerden gegen die stringenteren Eigenkapitalisierungsregeln eingereicht haben. Auf diese Weise wollen sie deren Einführung möglichst lange verzögern, wenn nicht gar deutlich zu ihren Gunsten verändern. Sie werben mit Websites wie «americanscantaffordit.com» und «stopbaselendgame.com» für ihre Interessen, sie sponsern unzählige Forschungsarbeiten mit regulierungs-kritischem Fazit, sie führen Kampagnen im Washingtoner Regierungsviertel durch und sie drohen damit, die Regierungsbehörden zu verklagen. Selbst im besten Fall werden die neuen Eigenkapitalregeln so wohl erst im Jahr 2028 und damit 20 Jahre nach der grossen Finanzkrise umgesetzt sein.

Es steht ausser Frage, dass die aussergewöhnlich massive Kritik am «Rekapitaliserungsplan» die Regulierungsbehörden dazu zwingen wird, wesentliche Änderungen vorzunehmen. Aber nicht jeder stimmt in den lautstarken, ungewöhnlich zusammengesetzten Chor der Kritiker ein. «Americans for Financial Reform» zum Beispiel, eine progressive politische Gruppe, argumentiert, dass Banken mehr und nicht weniger Kredite vergeben, sobald sie mehr Eigenkapital in Reserve haben.

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.