Die Finanzwetten besteuern, um das Finanzcasino einzudämmen

Red. Marc Chesney ist emeritierter Finanzprofessor der Universität Zürich und Autor des Buches «Die permanente Krise – Der Aufstieg der Finanzoligarchie und das Versagen der Demokratie».

Jede Woche werden schwindelerregende Volumina an Derivaten gehandelt – ein klares Zeichen, dass die heutige Ökonomie einer Finanzcasinowirtschaft entspricht. Diese Finanzvehikel dienen in erster Linie massiven Wetten, Marktmanipulationen und Spekulationen. Diese wiederum erzeugen ein kolossales Systemrisiko.

Als Derivate werden Finanzinstrumente bezeichnet, deren Wert vom Preis oder Kurs eines zugrundeliegenden Basiswerts abhängt. Als Basiswerte kommen Aktien, Zinsen, Devisen, Indizes oder Rohstoffe infrage. Die Derivate bestehen aus vertraglichen Verpflichtungen oder Rechten zwischen zwei Parteien, künftige Zahlungen auf der Grundlage dieses Basiswerts zu leisten oder zu erhalten.

Derivate umfassen unter anderem Standardtermingeschäfte, Optionen und Swaps.

Der Wert solcher Spekulationspapiere hängt bis zu deren Kauf oder Verkauf davon ab, wie sich die Kurse bestimmter Basiswerte – Aktien, Anleihen, Devisen oder Rohstoffe – entwickeln. Wie genau Derivate oder «strukturierte Produkte», die Derivate enthalten, von den Börsenkursen ihrer Basiswerte abhängen, bestimmen meist komplexe mathematische Modelle. Josef Ackermann, bis 2012 Vorstandsvorsitzender der Deutschen Bank, hatte einmal eingestanden, dass er die Konstruktion dieser Derivate meist auch nicht durchschaue: «Bei dieser Komplexität der Materie muss sich ein Bankchef auf die Fachkompetenz eines starken Teams verlassen können. Es werden täglich neue Produkte kreiert.»

Ebenso wenig verstehen überforderte Aufsichtsbehörden oder Parlamentarier davon, die Bankgesetze beschliessen, oder Regierungen, die Verordnungen erlassen.

Mit den hochkomplexen und toxischen Derivaten können «Investment»-Banker mit einem geringen Kapitaleinsatz hohe Gewinne abschöpfen. Man spricht von einem Hebeleffekt. Diese Gewinne rechtfertigen am Jahresende happige Boni. Im Fall von riesigen Verlusten werden Notenbanken intervenieren. Am Schluss wird der Steuerzahler die Rechnung bezahlen.

Entsprechend beliebt sind diese Derivate bei der Finanzkaste. Sie erreichen sagenhafte Volumina.

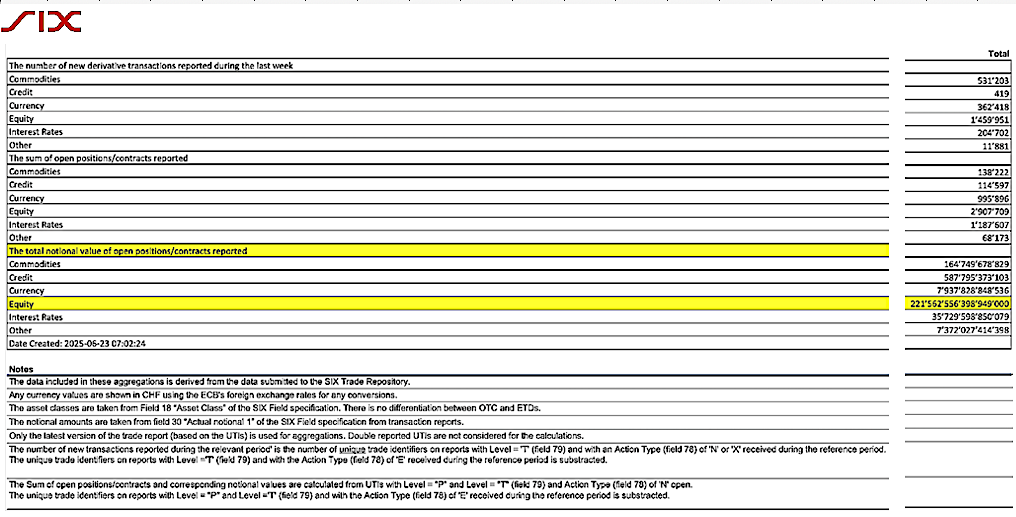

Gemäss Bundesgesetz von 2015 über die Finanzmarktinfrastrukturen und das Marktverhalten im Effekten- und Derivatehandel (FinfraG) sind Derivatgeschäfte für die Schweiz der SIX zu melden. Die SIX betreibt die Infrastruktur für den Finanzplatz in der Schweiz und Spanien und sichert den Informations- und Geldfluss zwischen den Akteuren. Am 23. Juni 2025 beispielsweise erreichten diese Derivatgeschäfte für «Equity» (Aktien) ein Volumen offener Positionen von 221’562’556’398’949’000 Franken. Es handelt sich um eingegangene Risiken.

In Worten: 222 Millionen Milliarden – oder 260 000-mal das Schweizer BIP.

Je nach Woche erreicht der Nominalwert der offenen Positionen auf Derivaten Beträge, die zwischen rund dem 1’000- und 260’000-Fachen des Bruttoinlandprodukts (BIP) der Schweiz liegen (siehe Tabelle unten).

Das vermittelt eine Vorstellung davon, welche Macht die Finanzwelt auf die Wirtschaft und auf die Politik hat.

Reines Wettcasino für Reiche und Superreiche

Diese Finanzinstrumente waren ursprünglich dazu gedacht, reale finanzielle Risiken abzusichern. Doch niemand wird glauben, dass der Bedarf an Finanzabsicherungen in der Schweiz das Hunderttausendfache des BIP und das Hundertfache des weltweiten BIP beträgt.

Tatsächlich ist dieser Bedarf um Grössenordnungen geringer. Beim überwiegenden Teil des Derivate-Handels handelt es sich um ein reines Wett-Casino für Reiche und Superreiche, die ihr Vermögen rasch vergrössern können.

Diese Risikopositionen sind in Bankbilanzen nicht zu finden

Grossbanken müssen die genannten Brutto-Nominalwerte ihrer offenen Derivatgeschäfte in ihren Bilanzen nicht einmal ausweisen. Sie erscheinen im besten Fall ausserbilanziell oder in den Anhängen der Jahresberichte. Das wird oft damit begründet, dass sich die Risiken netto ausgleichen würden. Es handle sich um ein «Nullsummen-Spiel», weil immer eine Seite gewinne und die andere verliere.

Allerdings: Wäre das Wett-Casino tatsächlich ein Nullsummen-Spiel, hätten sich die Risiken 1998 und 2008 gegenseitig neutralisiert und es wäre nicht zu den grossen weltweiten Finanzkrisen gekommen. Wenn das Casino brennt, müssen die Steuerzahlenden die Zeche zahlen.

Warren Buffett bezeichnete die Derivate-Instrumente der Finanzindustrie bereits in den Neunzigerjahren als «Massenvernichtungswaffen».

Vergleich mit einer Familie

Für eine Familie entspricht das BIP intuitiv dem Jahreseinkommen. Mit einem Teil davon schliesst sie Versicherungen ab für ihren Hausrat, ihr Gebäude, ihr Auto usw. Vielleicht schliessen sie auch eine Lebensversicherung ab mit einer Summe, die ihr im Falle eines Brandes, eines Unfalls oder eines Todesfalls ausgezahlt würde.

Alle diese versicherten Summen könnten vielleicht das 5- bis 10-Fache des Jahresgehalts der Familie betragen, aber niemals das 260’000-Fache!

Man stelle sich aber vor, diese Familie dürfte Lebensversicherungen für irgendwelche Leute abschliessen, die sehr ungesund oder gefährlich leben. Sie würde dies wohl in grossem Stil tun.

Oder sie dürfte Gebäudeversicherungen für gefährdete fremde Liegenschaften abschliessen. Sie würde dies in grossem Stil tun und hätte ein Interesse daran, dass die versicherten Liegenschaften Feuer fangen.

In Wirklichkeit würde es sich bei diesen Gebäude- oder Lebensversicherungen nicht mehr um Verträge handeln, um eigene Risiken abzusichern, sondern um Wetten auf einen Feuerausbruch in fremden Häusern oder auf den frühen Tod fremder Leute. Die Familie hätte dann sogar ein Interesse daran, dass diese Leute einen ungesunden und gefährlichen Lebensstil pflegen und dass fremde Häuser nicht gut unterhalten und abgesichert werden.

Solche Wetten auf das Leben anderer Menschen und auf fremde Immobilien sind natürlich verboten – nicht aber im Finanzbereich. Dort ist es gang und gäbe, auf die Zahlungsunfähigkeit dieses oder jenes fremden Unternehmens oder sogar eines ganzen Landes zu wetten.

Eine Zeitbombe

Die astronomischen Volumina von Derivaten in der Schweiz – wie in vielen anderen Ländern auch – sind nichts anderes als solche Wetten. Diese bergen enorme systemische Risiken. Wie gross diese sind, geht aus den undurchsichtigen Statistiken der SIX-Gruppe nicht hervor.

Trotzdem verlangen Aufsichtsbehörden keine vollständige Aufklärung über diese Risiken, obwohl diese Finanzcasinowirtschaft Systemrisiken und Unstabilität erzeugt.

Was die UBS betrifft, so erreichte ihre Ende 2024 veröffentlichte Bilanz etwa das Doppelte des BIP der Schweiz. Doch der Netto-Nennwert ihrer Derivate betrug etwa das 36-Fache des Schweizer BIP! (Siehe: Annual Report 2024 UBS Group, Seite 306)

Dahinter versteckt sich eine echte Zeitbombe: Alle Zutaten für eine bevorstehende Bankenkrise sind vorhanden.

Eigentlich wäre zu erwarten, dass die vielen Finanzwissenschaftler – insbesondere Finanzprofessoren – Alarm schlagen. Aber allzu viele lassen ihre Einkommen von Banken aufbessern oder hoffen darauf, was zu offensichtlichen Interessenkonflikten führt. (Siehe Infosperber: Gesucht: Finanzprofessoren, die von Banken unabhängig sind)

Der Steuerzahler hat jedoch Anspruch auf eine seriöse Bestandsaufnahme der Banken, die er gegebenenfalls retten soll.

Reduzierung des Casino-Finanzwesens

Derivate haben ein höchst instabiles System hervorgebracht, das sich durch immer grössere Wetten und Schulden auszeichnet und dessen Verluste ab einem bestimmten Niveau vom Steuerzahler getragen werden.

Weitere herausragende Merkmale der Casino-Finanzwirtschaft sind das Anbieten zweifelhafter und komplexer Konstrukte sowie das Platzieren von Wetten in Echtzeit im Rahmen unregulierter und manipulierter Finanzmärkte.

Die Finanzwirtschaft pumpt Kapital aus sogenannten produktiven Sektoren ab, um es in Einsätze für ihre masslosen Wetten und zweifelhafte Geschäfte umzuwandeln.

Fazit:

- Der Aufstieg der Informatik,

- die Dynamik der Casino-Finanzwelt, die sich der Wirtschaft aufdrängt, und

- die rechtliche Möglichkeit, die Finanzkontrakte in Form von Derivaten so zu gestalten, dass die Gewinne der emittierenden Grossbanken und der Hedgefonds optimiert werden,

ermöglichen es dem Finanzsektor, einen immer grösseren Teil der weltweiten Gewinne für sich abzuzweigen.

Eine naheliegende Lösung, um das Problem der Derivate zu lösen, ist das Einführen einer Mikrosteuer auf ihr exorbitantes Transaktionsvolumen. Eine solche Steuer würde den rein spekulativen Handel mit Wertschriften-Derivaten einbrechen lassen. Sie würde ins Getriebe der Finanzcasinos Sand streuen, könnte Einnahmen generieren, die Energiewende finanzieren sowie bestimmte Steuern – darunter die Mehrwertsteuer auf Grundgüter – ersetzen.

__________

Dies ist ein leicht überarbeiteter Artikel, den «Bon pour la tête» am 10. Oktober 2025 veröffentlichte.

__________

«STOPP – gegen Kasino Finanzwirtschaft und die Vermarktung der Natur»

Westend-Verlag, 2025, 20 Euro, 24.80 CHF

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

➔ Solche Artikel sind nur dank Ihren SPENDEN möglich. Spenden an unsere Stiftung können Sie bei den Steuern abziehen.

Mit Twint oder Bank-App auch gleich hier:

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.

Sehr geehrter Herr Marc Chesney

Wenn Ihre im Beitrag aufgeführten Zahlen nur schon im Ansatz richtig sind frage ich mich immer wieder warum die allgemeine Gesellschaft sich nicht mehr Gedanken über die Gefahren dieses Finanzcasinos machen. Warum politisch so wenig davon die Rede ist? Wie müsste man dann vorgehen damit so eine Microsteuer Realität werden könnte. Könnten Sie auch mal einen Beitrag publizieren wie eine solche Microsteuer anzugehen wäre.

Freundliche Grüsse

René Spack

Sehr gute Frage. Ich zitiere aus dem Artikel:

* Komplexität der Materie.

* Überforderte Aufsichtsbehörden, oder Parlamentarier die Bankgesetze beschliessen, oder

Regierungen, die Verordnungen erlassen, verstehen wenig davon

* Es werden täglich neue Produkte kreiert.

* Finanzielle Massenvernichtungswaffen (Warren Buffet)

* Die angegebenen Zahlen von der Schweizer Börse sind imposant.

* Die entsprechenden Zahlen der amerikanischen Börsen sind noch viel astronomischer und extrem

beängstigend.

Das Ganze wird ja von den grossen Banken (die dieses Geschäft betreiben) bewusst unter dem Deckel gehalten, aber in extrem grossem Stil betrieben. Die angegeben Beträge entsprechen hohen Vielfachen der Wirtschaftsleistung von Staaten.

Ein treffender Vergleich: Es ist wie wenn der Schwanz mit dem Hund wedelt.

Ein Aspekt fehlt im Bericht: Damit überhaupt solche Volumen von Geldflüssen bewältigt werden können, läuft das Ganze automatisiert ab (Computer gesteuert, High speed trading)

Schier unglaublich – Sieht auf den ersten Blick aus wie ein Goldgrube, die der Infosperber da recherchiert hat. Weitere Analysen und Szenarien würde ich mir sehr wünschen – wie auch Hr.Stack schreibt. Chapeau vor dem Infosperber, für Ihre Themenauswahl!! Ich kenne kein Medium, auch kein Großes, mit so einer exklusiven Themenauswahl und ohne jeden ideologischen Bias!

Dieser Beitrag ist sehr hilfreich um die wichtigsten Vorgänge mit dem Optionenhandel (Derivate) zu verstehen.

Ein anderes «Vehikel» ist der «High frequency» trade market. Dieser funktioniert zwar im Ansatz anders als die Derivat-Spekulationen, aber er setzt auch auf extrem schnellen Computern und Datenverbindungen auf.

Diese sind die Voraussetzung um Algorithmen gesteuerte Geschäftsabwicklungen im Mikrosekundenbereich tätigen zu können.

Auf Youtube gibt es eine aussagekräftige Einführung in diese Hintergründe von SRF mit dem Titel «High Frequency Trading: Der Hochfrequenzhandel und seine Gefahren».

Man beachte: Dieses Video ist von 2014!